日本ペイントのグローバル成長とM&A戦略

静かなる塗料業界の革命児――日本ペイントホールディングス。

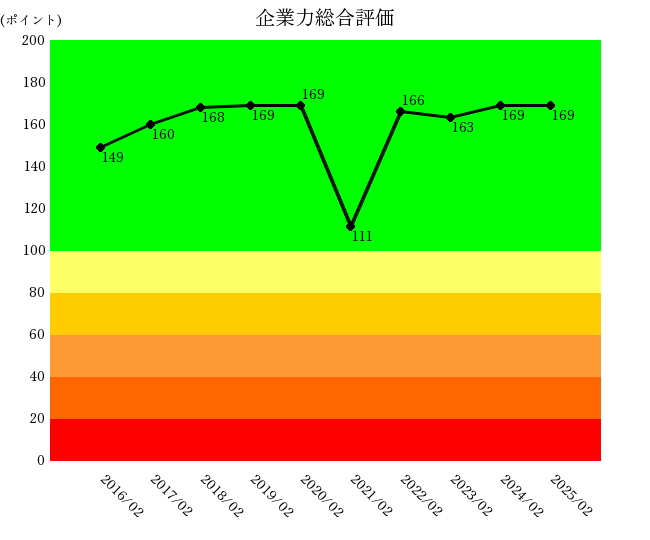

同社は、2019年以降43件のM&Aを果敢に展開し、わずか5年で売上高・営業利益ともに2.4倍へと急拡大。2020年にはシンガポールの巨大企業ウットラムの傘下に入り、アジア戦略の中核として生まれ変わりました。

経営の舵を握るのは、資金戦略とM&Aに長けた若月雄一郎氏と、アジア市場を知り尽くしたウィー・シューキム氏の共同社長制。二人が共有するただ一つのミッションは、株式価値の最大化です。

中国・インドを軸とした攻めの市場戦略

主戦場は中国とインド。中国では景気の逆風をむしろチャンスととらえ、3〜6級の地方都市に攻勢を仕掛け、2019年からのシェアを7ポイント増の25%に。インドでは2023年に自社事業を買い戻し、主要2州でシェア2位へと浮上。両国での攻めの戦略が、確かな実績となって現れています。

グローバル買収と分散型経営の効果

加えて、オーストラリアのデュラックス、フランスのクロモロジー、米国のAOCなど、世界各地での大型買収も実施し、グローバル成長を一気に加速。現在、世界売上ランキングでは第4位まで浮上し、3位のオランダ・アクゾノーベルに対して、わずか8億ドル差に迫る勢いです。

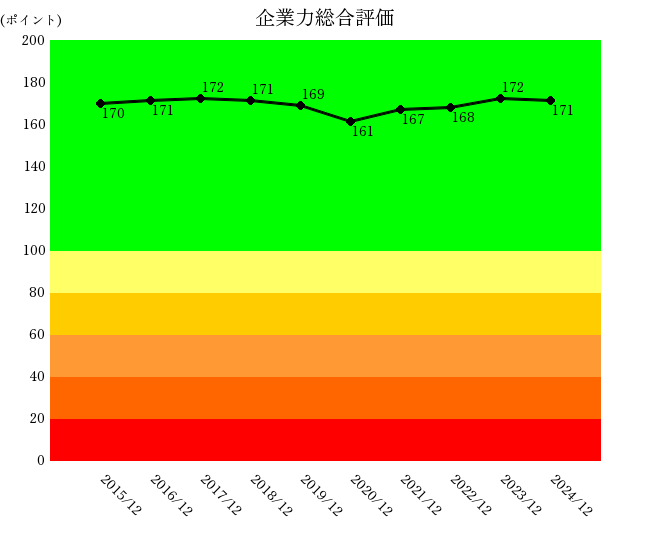

その成長の要となっているのが、同社特有の自律分散型経営。買収先企業を単なる子会社としてではなく、パートナーとして尊重し、各国・各地域の文化や市場特性に合わせて意思決定を委ねるスタイルです。その結果、建築用塗料では14カ国でシェア1位を獲得するという快挙を成し遂げています。

成長の裏に潜む財務リスク

――しかし、その一方で財務面から見える景色には、冷静な目も必要です。

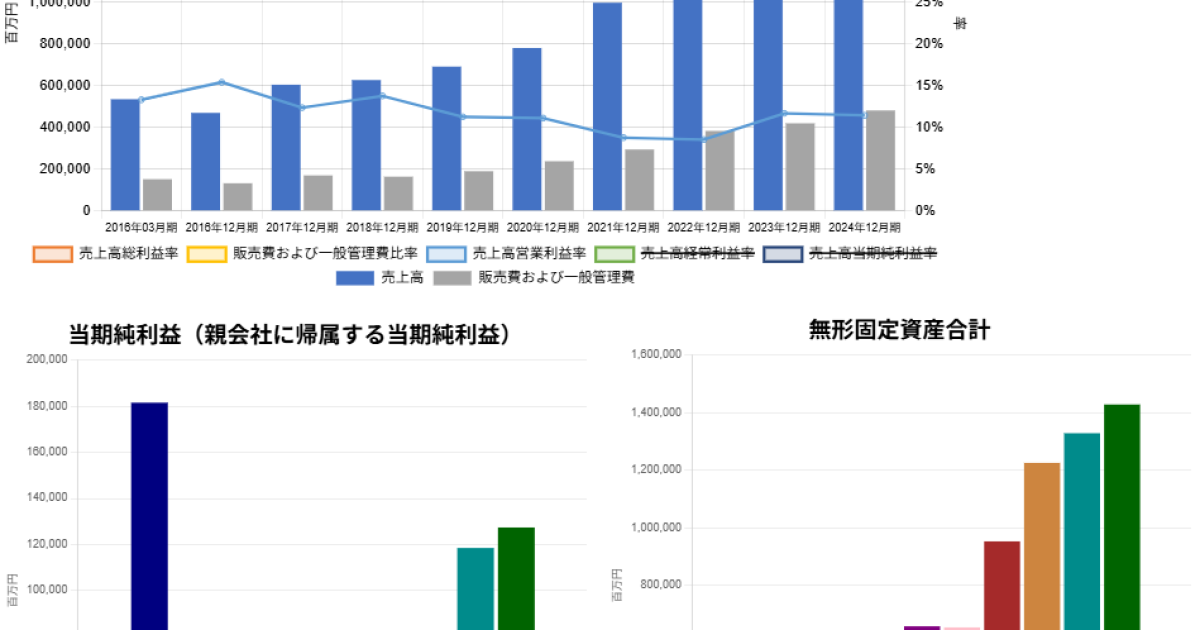

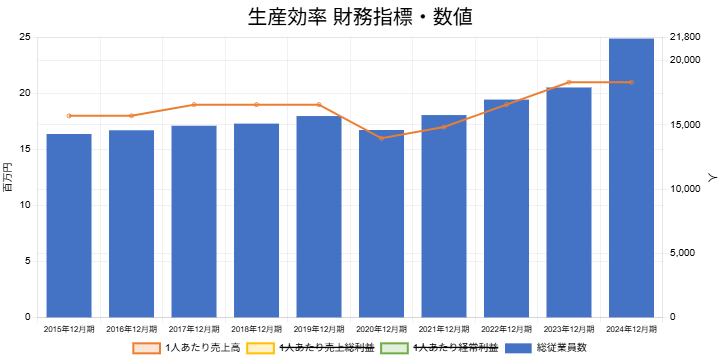

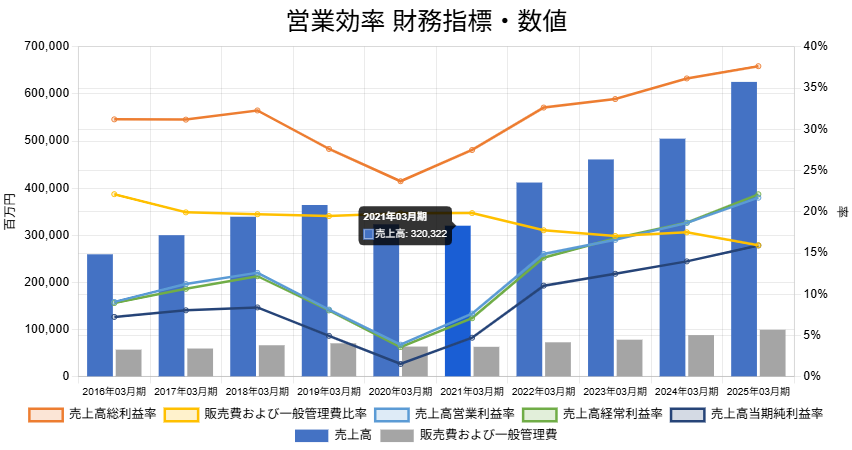

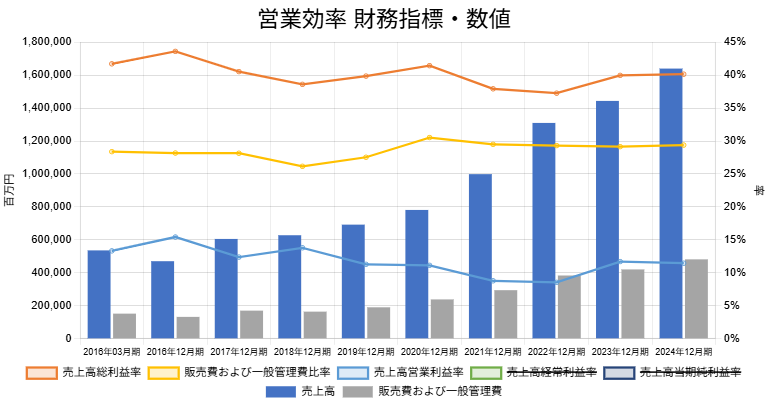

たしかに、売上高(青棒)は力強く増加を続けていますが、

・売上高総利益率売上総利益(売上高-売上原価)が売上高に対してどの程度の割合かを示す指標です。プロダクトや事業の「粗利の厚さ」を測るもので、ビジネスモデルの収益性を読み解く中核になります。(オレンジ線)は悪化傾向

・販管費比率売上高に対して販売費および一般管理費(販管費)がどれだけかかっているかを表す指標です。成長投資とコスト抑制のバランス管理に直結し、高すぎれば利益圧迫の要因になります。(黄線)は高止まり

・結果として営業利益率営業利益が売上高に対してどの程度の割合かを示す指標です。本業でどれだけ効率的に利益を生み出しているかを測るもので、長期トレンドで企業体質の良し悪しが見えてきます。(青線)の改善幅は限定的

このように、売上は伸びても利益効率には課題が残り、分散経営により子会社が十分に力を発揮できているか?という疑問も残ります。

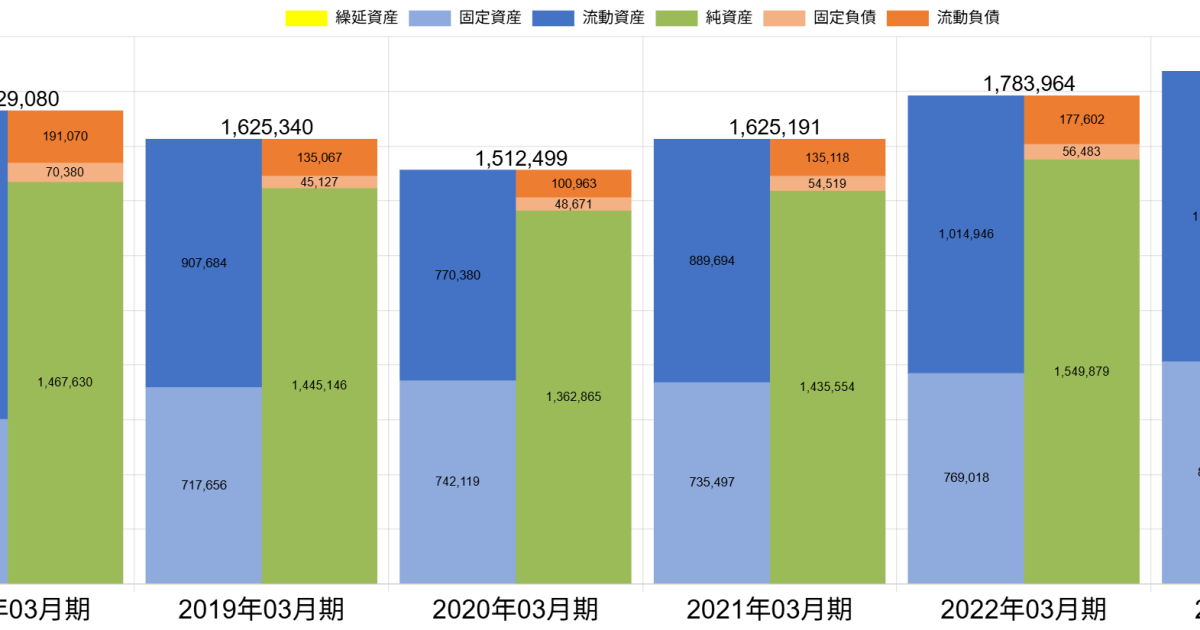

無形資産と純利益のバランスに注目

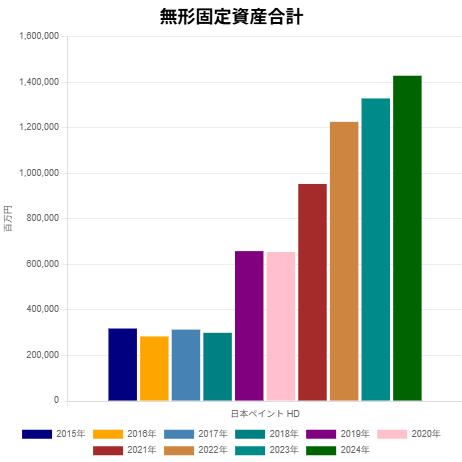

さらに、積極的なM&Aの副作用として、無形固定資産「のれん」やブランド、特許、ソフトウェアなど、形はないが長期的に収益を生む資産を指します。過大に膨らむと、将来の減損損失リスクや「買収の妥当性」への不安につながります。が膨らみ続け、今や総資産の46.5%を占める水準に。IFRS基準のためのれん買収時に支払った対価が、取得した純資産の公正価値を上回る部分を指します。将来の収益力を織り込んだ「期待値」ですが、IFRSでは償却されず、主に減損テストで処理されるため、残高が大きいほど将来の一括減損リスクを抱えます。は償却されず、その残高は1兆4,281億円にも達しています。

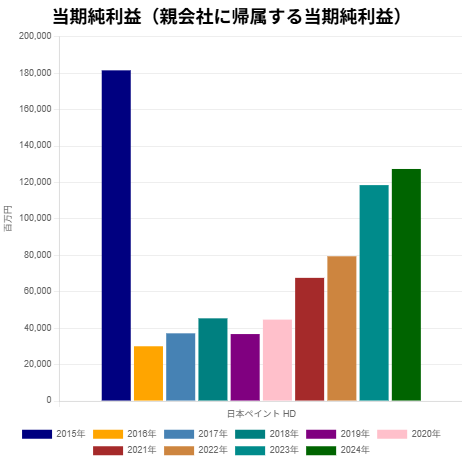

一方、当期純利益当該会計期間の最終的なもうけを示す利益です。営業・財務・特別損益や税金などすべてを反映した「株主に帰属する利益」であり、配当余力や企業価値評価の重要な基礎になります。は1,273億円と、バランスが気になる水準です。

これらを踏まえると、株式価値の最大化が短期的な財務指標の向上に偏りすぎていないか――という点にも注視が必要です。

世界トップ3を見据えた持続可能な成長とは

とはいえ、変革にリスクはつきもの。

だからこそ、日本ペイントの果敢な挑戦が持つ意味は大きい。

世界トップ3の座を目前に、経営・財務・文化のバランスをいかに取り、持続可能な価値創造へとつなげていくのか。

まさに今、その真価が問われています。

私たちはこれからも、その挑戦の軌跡を見守り続けたいと思います。

- 企業の成長が無料で一目でわかる

- 上場企業4000社、非上場企業1000社の最新の分析結果